2023年加密货币税收指南:你需要知道的一切

加密货币近年来受到越来越多的关注,因其高收益潜力和去中心化特性吸引了众多投资者的目光。但是,投资加密货币也必定会涉及到税收问题。了解加密货币的税收政策,对于保护自己的投资利益、合规纳税、避免可能的法律风险至关重要。本文将为您解析2023年加密货币的税收相关问题,帮助您清晰了解如何合法合规地进行加密货币投资。

### 加密货币的定义与分类什么是加密货币?

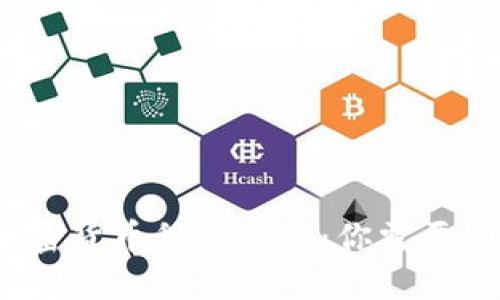

加密货币是一种基于区块链技术的数字货币,利用加密技术保障交易的安全性和匿名性。它们不依赖于中央金融机构,而是通过去中心化的网络进行管理。比特币是最早和最著名的加密货币,但如今市场上已经出现了数千种不同的加密货币,例如以太坊、瑞波币等。

各种类型的加密货币

根据其功能和特点,加密货币可以分为几种类型:

- 原生货币:如比特币、以太坊,主要用于交易和价值储存。

- 稳定币:如USDT、USDC,其价值通常与法定货币挂钩,用于降低市场波动风险。

- 平台币:如BNB、HT,主要用于特定平台的生态系统内,提供交易费用折扣等激励。

- NFT(非同质化代币):用于表示唯一的数字资产,如数字艺术和虚拟收藏品。

各国对加密货币的税收规定

不同国家对加密货币的税收政策各异。大多数国家将加密货币视为财产或商品,而非货币,因此,交易、出售或交换加密货币时,可能会涉及到资本利得税。一些国家,例如美国,要求投资者在报税时报告所有的加密货币交易,包括损失和收益。

如何合规报税

合规报税的第一步是记录所有的交易信息,包括购买和出售的时间、金额、交易所以及每笔交易的性质。美国国税局(IRS)建议投资者使用会计软件或记录工具,自动化交易记录。此外,了解所在国家的具体税务法规也是非常重要的。

### 加密货币交易的税收影响交易所得税

当您用加密货币进行交易时,您可能需要支付交易所得税。根据您所持有的加密货币的持有时间,资本利得税率可能会有所不同。短期持有(通常少于一年)的加密货币交易将按照您个人的普通收入税率征税,而长期持有的资本利得则通常适用较低的税率。

资本利得税的适用

资本利得税是指您在出售加密货币时,盈利部分需要缴纳的税。计算资本利得税的方法是:从您销售时的市场价格中减去您购买时的成本价。如果您在价格下跌时出售加密货币,您可能也会产生亏损,这种亏损可以用来抵消其他资本利得,甚至可以用于抵消部分普通收入。

### 投资与税收:注意事项持有与出售的时间因素

投资加密货币的时间因素在税务上有一定的意义。短期和长期投资的税收政策会影响到您最终的纳税金额。因此,如果您打算投资加密货币,建议稳妥处理买卖时间,尽量选择持有超过一年的策略,以便享受更低的长期资本利得税。

如何计算税额

计算税额的关键在于了解每笔交易的买入价格与卖出价格之间的差异。您需要准备好详细的交易记录,并根据规定的税率进行计算。同时,不同地区的税法细节可能有所不同,因此了解当地的税务规定也十分重要。

### 加密货币挖矿的税收问题挖矿所得的归类

加密货币挖矿是获取加密货币的另一种方式。在许多国家,矿工的挖矿所得被视为收入,因此应当缴纳相应的所得税。挖矿所得的计算通常基于挖出币的市场价值,并需要在获得时进行申报。

合规与报税指南

挖矿者应当具备一套系统的记录来追踪挖矿设备的成本、矿池的费用以及挖出的加密货币的市场价值。根据当地的法规,保持良好的记录将有助于合规报税,避免不必要的税务问题。

### 税收与投资策略如何合法降低税负

合法的税收策略包括利用税务优惠政策、选择适合的账户类型(例如退休账户)进行投资等。此外,在损失时及时处理,并合理进行资本利得的计算,也是减轻税负的重要手段。

长期投资与短期交易的选择

在税务角度来看,虽然短期交易可能带来更高的投资回报,但长期持有的策略通常能享受更低的资本利得税,降低整体税收。因此,制定合适的投资策略,将长期与短期投资方式结合使用,有助于在税务上获得最优收益。

### 总结与展望加密货币的未来趋势

随着加密货币市场的发展,税收政策也在不断变化。在未来的日子里,加密货币的合法性将进一步增强,相关的税收法规也可能变得更加明确。在此背景下,投资者应当密切关注相关法规的变动,并根据变化及时调整自己的投资策略。

政府税收政策可能的变化

伴随着加密货币的流行,政府对于加密货币的监管也逐渐升温。新的税收政策和法规的推出,可能会影响到我们对加密货币的投资决策。因此,建议投资者再做投资前,深入了解相关政策并保持灵活应对的态度。

## 相关问题 1. 加密货币是否被视为货币? 2. 每种类型的加密货币在税务上有什么不同? 3. 如何确保加密货币交易的合规性? 4. 持有加密货币的时间长短对税收有何影响? 5. 如何处理加密货币交易中的亏损? 6. 加密货币挖矿的收入如何征税? 7. 如何制定低税负的投资策略? 接下来的部分将针对上述7个相关问题详细展开。每个问题将以700字的篇幅进行详实解答。